Federazione Italiana Mediatori Agenti d'Affari della provincia di Varese

Federazione Italiana Mediatori Agenti d'Affari della provincia di Varese

domenica 5 novembre 2017 | in NEWS

Come funziona il bonus prima casa e quali sono le novità a partire dal 2016 per chi ha già acquistato una casa con l’agevolazione fiscale.

Le agevolazioni fiscali per l’acquisto della prima casa restano, tra tutti i bonus collegati agli immobili, quelle più gradite ai contribuenti. Su una casa acquistata dal costruttore e pagata 150mila euro, il risparmio può arrivare a ben 9mila euro. Mica poco per una famiglia costretta ad accollarsi le rate di un mutuo per 20 o 30 anni. Anche per il 2018 si potrà usufruire delle agevolazioni fiscali sull’acquisto della prima casa, trattandosi di un beneficio “strutturale”, ossia non limitato a un singolo anno, ma valido sempre (almeno fin quando la legge non sarà modificata o cancellata). Vediamo dunque in cosa consiste il cosiddetto «bonus prima casa» e quando è possibile usufruirne.

Quando si pagano le imposte sull’acquisto della casa

Prima di spiegare come funziona l’agevolazione fiscale sull’acquisto della prima casa 2018, vediamo quanto è tassato l’atto di compravendita immobiliare. Il riferimento è ovviamente al passaggio di proprietà del bene, situazione che si verifica solo con il rogito notarile e non con il compromesso. Il cosiddetto «compromesso» (o meglio «contratto preliminare») è infatti solo un impegno a vendere e ad acquistare in un successivo momento, ma che non comporta il trasferimento del diritto di proprietà.

Le imposte da pagare quando si compra una casa dipendono da diversi fattori e variano a seconda che il venditore sia un “privato” o un’impresa e l’acquisto venga effettuato in presenza o meno del «bonus prima casa». Iniziamo dal caso in cui si acquisti l’immobile senza benefici «prima casa» per poter meglio comprendere, successivamente, quali sono i vantaggi fiscali dell’agevolazione in commento.

La presente guida è debitrice dell’opuscolo pubblicato dall’Agenzia delle Entrate e, quindi, realizzata sulla base di quanto chiarito dalla stessa amministrazione finanziaria. Per ulteriori chiarimenti leggi anche Agevolazione fiscale sulla prima casa.

Imposte per l’acquisto senza benefici prima casa

Vediamo il regime fiscale previsto per l’acquisto di un’abitazione senza l’applicazione delle agevolazioni prima casa (di cui parleremo in seguito).

La vendita viene tassata in modo diverso a seconda che si acquisti da un’impresa (normalmente la ditta costruttrice) o da un privato. Vediamo singolarmente tali ipotesi.

Acquisto della casa da un’impresa

In generale l’atto di acquisto di casa a uso abitativo da parte delle imprese è esente da Iva (anche se le eccezioni, che a breve vedremo, sono talmente ampie da considerare l’Iva ormai una costante nelle vendite dall’impresa costruttrice). Quando la vendita è Iva esente si deve pagare:

L’Iva invece va applicata nelle seguenti circostanze:

In questi casi, le tasse da pagare per l’acquisto della casa senza le agevolazioni fiscali sono:

Acquisto della casa da un privato

Chi acquista la casa da un privato e non da una ditta deve pagare le seguenti imposte:

In ogni caso (acquisto da impresa o acquisto da privato), le imposte di registro, ipotecaria e catastale sono versate dal notaio al momento della registrazione dell’atto.

Imposta di registro

Sia quando si compra da un’impresa in esenzione dall’Iva sia quando si compra da un privato, l’imposta di registro proporzionale non può comunque essere di importo inferiore a 1.000 euro. Tuttavia, l’importo effettivamente da versare potrebbe risultare inferiore per effetto dello scomputo dell’imposta proporzionale già versata sulla caparra quando è stato registrato il contratto preliminare.

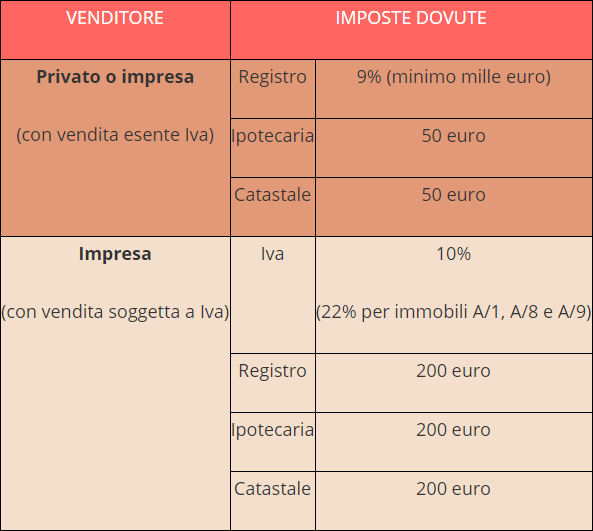

Imposte da pagare senza benefici prima casa: lo schema

Imposte per l’acquisto senza benefici prima casa 2018

Se si compra l’immobile usufruendo dei «benefici fiscali prima casa» (vedremo in seguito quando è possibile ottenerli) bisogna pagare le seguenti imposte.

Acquisto della prima casa da un privato o da un’impresa in esenzione Iva

Acquisto della prima casa da un’impresa, con vendita soggetta a Iva

Anche in questo caso, l’imposta di registro proporzionale (2%) non può essere di importo inferiore a 1.000 euro. Tuttavia, l’importo effettivamente da versare potrebbe risultare inferiore per effetto dello scomputo dell’imposta proporzionale già versata sulla caparra (quando è stato registrato il contratto preliminare) o per effetto del credito d’imposta per l’acquisto della “prima casa”.

Imposte da pagare con benefici prima casa 2018: lo schema

Condizioni per ottenere le agevolazioni fiscali acquisto prima casa

Per ottenere il bonus prima casa è necessario rispettare le seguenti condizioni.

Categoria catastale della prima casa

L’abitazione che si acquista deve appartenere a una delle seguenti categorie catastali:

Le agevolazioni “prima casa” non sono ammesse, invece, per l’acquisto di un’abitazione appartenente alle categorie catastali A/1 (abitazioni di tipo signorile), A/8 (abitazioni in ville) e A/9 (castelli e palazzi di eminenti pregi artistici e storici).

Le agevolazioni spettano anche per l’acquisto delle pertinenze, classificate o classificabili nelle categorie catastali C/2 (magazzini e locali di deposito), C/6 (per esempio, rimesse e autorimesse) e C/7 (tettoie chiuse o aperte), limitatamente a una pertinenza per ciascuna categoria. È necessario, tuttavia, che le stesse siano destinate in modo durevole a servizio dell’abitazione principale e che questa sia stata acquistata beneficiando delle agevolazioni “prima casa”.

Luogo ove si trova la prima casa

Non per tutti gli immobili è possibile ottenere il bonus prima casa. Le agevolazioni infatti spettano solo a condizione che;

Si ha ugualmente diritto alle agevolazioni quando l’immobile si trova:

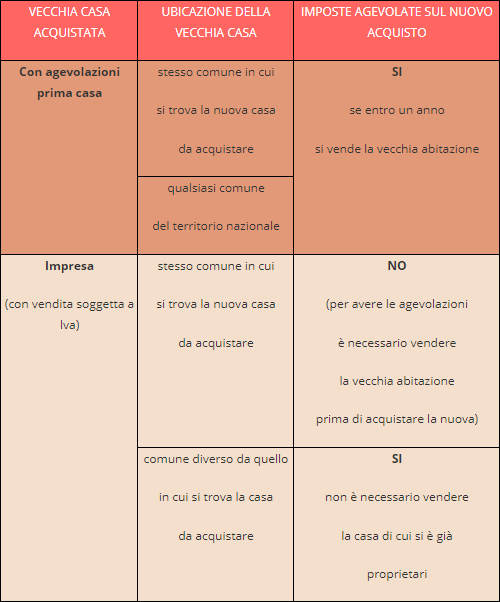

Che succede se il contribuente ha già usufruito dell’agevolazione prima casa?

Dal 1° gennaio 2016, i benefici fiscali sono stati estesi anche al contribuente che è già proprietario di un immobile acquistato con le agevolazioni prima casa, a condizione però che la casa già posseduta sia venduta entro un anno dal nuovo acquisto. L’estensione dell’agevolazione spetta anche nel caso di nuovo acquisto a titolo gratuito (donazione e successione).

Nell’atto di acquisto del nuovo immobile in regime agevolato (compravendita, atto di donazione o dichiarazione di successione) deve risultare l’impegno a vendere l’immobile già posseduto entro un anno. Se questo non avviene, si perdono le agevolazioni usufruite per l’acquisto del nuovo immobile e, oltre alla maggiori imposte e ai relativi interessi, si dovrà pagare una sanzione del 30%.

Per la mancata assunzione dell’impegno è prevista, tuttavia, la possibilità di ottenere una riduzione della sanzione (mediante l’istituto del ravvedimento operoso), presentando un’istanza all’Agenzia delle Entrate nella quale dichiarare la decadenza dall’agevolazione.

Anche il contribuente che, dopo l’acquisto, si rende conto di non poter rispettare l’impegno assunto (vendita del vecchio immobile), potrà proporre apposita istanza all’ufficio dell’Agenzia presso il quale è stato registrato l’atto. Con questa istanza, da presentare entro l’anno dal nuovo acquisto, si dichiarerà l’impossibilità di vendere e, di conseguenza, si chiederà la riliquidazione dell’imposta dovuta e il calcolo dei relativi interessi da pagare.

Le agevolazioni fiscali sull’acquisto della prima casa non spettano quando si acquista un’abitazione ubicata nello stesso Comune in cui si è già titolare di altro immobile acquistato senza fruire dei benefici. Questo, anche se si assume l’impegno a vendere l’immobile già posseduto entro un anno dal nuovo acquisto.

Fonte "La Legge per Tutti - Informazione e consulenza legale"